Hodnota finančného majetku domácností na Slovensku sa za uplynulých päť rokov zvýšila o takmer polovicu. Väčšinu prostriedkov (61,3%) si však stále nechávajú na bežných alebo sporiacich účtoch, respektíve terminovaných vkladoch. Pri príležitosti zajtrajšieho Svetového dňa investičných fondov sme sa pozreli bližšie na to, aký postoj majú Slováci k investovaniu a do akej miery sa líši od prístupu iných krajín Európskej únie (EÚ).

Z pohľadu zhodnocovaniu úspor volia Slováci druhý najkonzervatívnejší prístup v EÚ, hneď po Grékoch, ktorí držia dve tretiny (66%) finančného majetku na termínovaných, sporiacich alebo bežných účtoch. Tradičnejšie produkty preferujú pri zhodnocovaní prostriedkov pomerne výrazne aj Česi. V priemere každú druhú českú korunu (51%) zhodnocujú týmto spôsobom. Naopak, Švédi, Dáni a Holanďania touto formou zhodnocujú menej ako pätinu svojich úspor. Vyplýva to z posledných štatistík OECD za rok 2016.

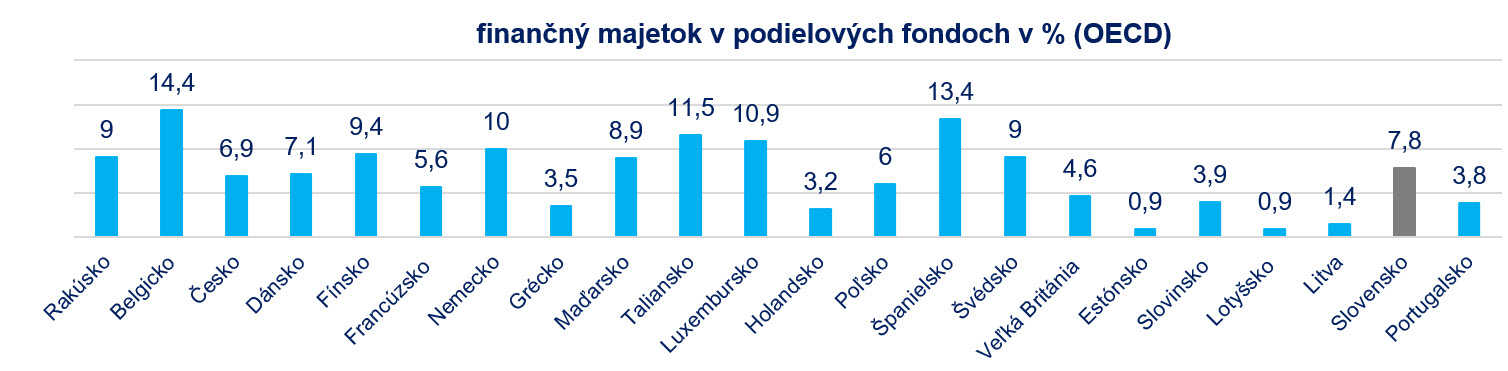

Ako druhý najfrekventovanejší nástroj si klienti na Slovensku volili penzijné fondy, do ktorých sústredili v roku 2016 asi 13% svojich financií. V podielových fondoch mali domácnosti uložených 7,8% finančného majetku, čo nás radí na 10. priečku spomedzi 22 hodnotených krajín EÚ. Za uplynulých päť rokov sa záujem o tento typ produktu zvýšil, no nedosahuje prudké nárasty z obdobia rokov 2002-2005.

„Pretrvávajúce nízke úroky na bežných či sporiacich účtoch vedú ľudí k tomu, aby zvažovali iné formy zhodnotenia svojich peňazí. Investície do podielových fondov predstavujú príležitosť zhodnotiť peniaze s oveľa väčším výnosom než na depozitách. Veríme, že zlepšovanie finančnej gramotnosti povedie k nárastu záujmu o investovanie do podielových fondov,“ vysvetľuje Silvia Čechovičová, investičná strategička slovenskej pobočky KBC Asset Management.

Nárast záujmu o podielové fondy evidujeme aj v ČSOB. Za uplynulých 12 mesiacov sa objem majetku pod správou zvýšil o 12%. Zaujímavý je aj fakt, že o 72% medziročne narástol počet klientov, ktorý pravidelne investujú v rámci investičného programu. Takáto forma investovania je možná už od 15 eur mesačne.

V rámci EÚ majú najvyšší podiel finančného majetku v podielových fondoch Belgičania (14,4%), Španieli (13,4%) a Taliani (11,5%).

V cenných papieroch mali Slováci podľa OECD uložené 3 % finančného majetku a v akciách len 0,5 %, čo nás radí na posledné miesto rebríčka. Na druhej strane, podiel týchto investícii sa z roka na rok zvyšuje a aktuálne je najvyšší od roku 1999. Na jeho opačnom konci boli obyvatelia Estónska, Fínska, a Švédska. Podiel investícii do akcií v týchto krajinách presiahol 36 %.

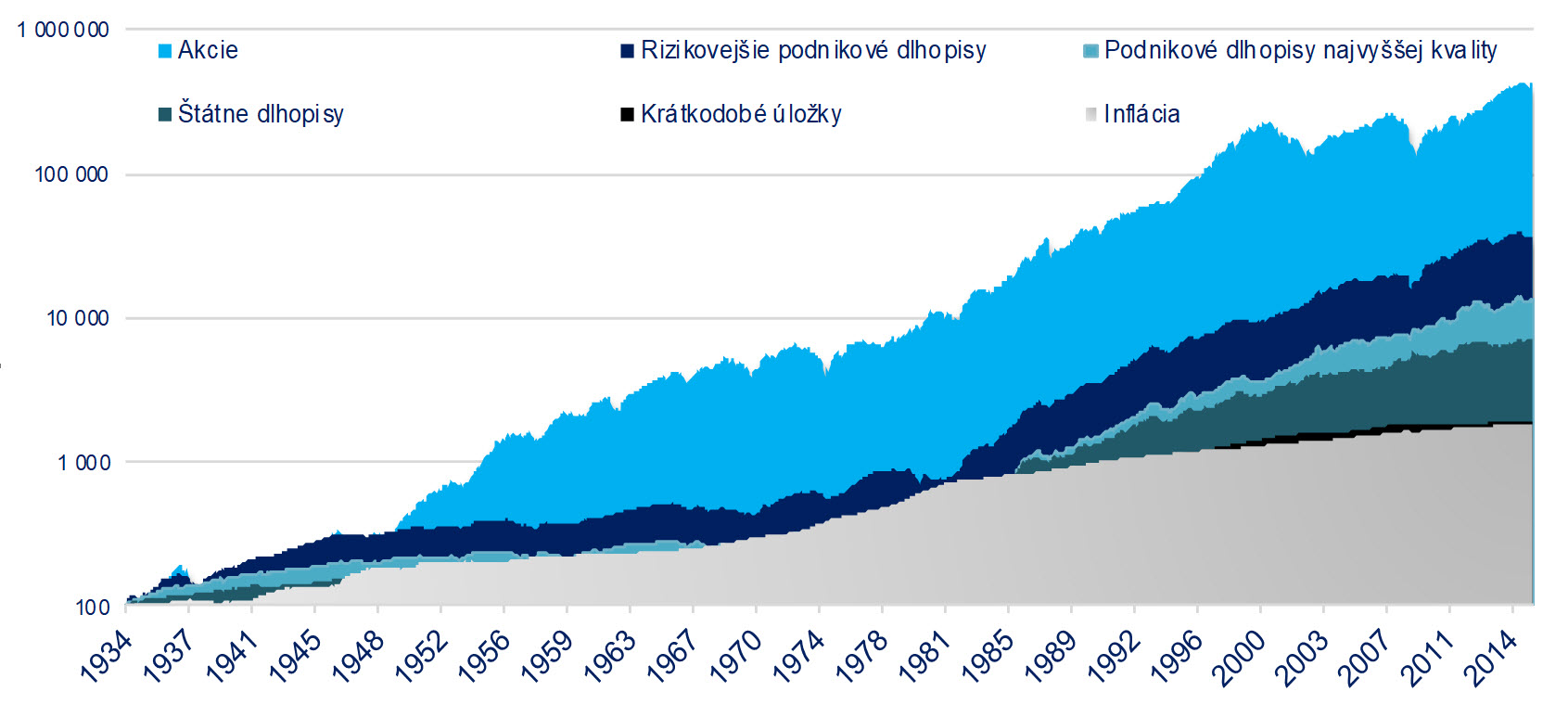

Investovanie vs. inflácia

Vývoj na finančných trhoch je pomerne kolísavý. Pri pohľade na vývoj hlavných typov aktív od roku 1938 vidíme, že v dlhodobom horizonte neexistuje výnosnejšie aktívum než sú práve akcie. „Pre porovnanie, úroveň zhodnotenia krátkodobých úložiek, ako sú obľúbené sporenia či terminované vklady, dokázala len málokedy prekonať tempo rastu spotrebiteľských cien,“ približuje Čechovičová. A hoci je vývoj na trhu ovplyvňovaný mnohými fundamentálnymi faktormi a často aj trhovou náladou, dlhodobo dáva tento typ investície najväčší zmysel (pozn. merané na amerických aktívach, ktoré obsahujú dáta pre dostatočne dlhý časový horizont).

Zo skúsenosti ČSOB vyplýva, že ochota klientov podstúpiť mierne riziko výmenou za potenciálne vyšší výnos sa z roka na rok zvyšuje, aj v kontexte nízkych úrokov na termínovaných vkladoch či sporiacich produktoch. Viac investujú starší klienti, nad 40 rokov, ktorí sa s pribúdajúcim vekom začínajú čoraz častejšie zaujímať o možnosti zhodnocovania ušetrených prostriedkov a pripravujú si aj finančnú rezervu do budúcnosti. To odráža aj životný cyklus, nakoľko starší klieti majú spravidla viac disponibilných peňazí.

„Investovanie je cesta, na ktorej sa treba držať svojho investičného smeru. Nenechajte sa vykoľajiť prípadnými nárastmi či prepadmi trhov a nepodľahnite emóciám. Pokiaľ váš investičný cieľ zostáva rovnaký, nemáte dôvod meniť investičnú stratégiu a riskovať stratu investovaných prostriedkov, zdôrazňuje Silvia Čechovičová.

Fondy životného cyklu

ČSOB od apríla prichádza s novým riešením pre investorov – fondami životného cyklu. Tie zatiaľ nemajú v našej krajine príliš dlhú tradíciu, v zahraničí sú však pomerne populárne. Fondy životného cyklu sú zmiešané fondy, ktoré kombinujú akcie, dlhopisy, investície peňažného trhu prípadne alternatívne investície. Tieto aktíva sú namiešané takým spôsobom, aby odrážali rôzne fázy životného cyklu investora.

Od klasických zmiešaných fondov ich odlišuje to, že zvyčajne majú daný investičný horizont, resp. cieľový dátum ku ktorému smerujú. Investičná stratégia fondov je na začiatku pomerne dynamická, aby bol potenciál výnosu čo najvyšší. Postupom času sa štruktúra fondu mení, portfólio sa stáva viac konzervatívnejšie, aby prišlo k zníženiu rizika a stabilizácii výnosu.

Fondy životného cyklu sú vhodné hlavne pre dlhodobých investorov, ktorí nemajú čas alebo vedomosti venovať sa investičnému prístupu disciplinovaným spôsobom. Sú aktívne riadené, čo im umožňuje aktívne reagovať na potenciálne príležitosti na trhu. Samozrejmosťou je diverzifikácia medzi rôzne triedy aktív berúc do úvahy investičný horizont a rizikový profil investora.

ŠESTORO INVESTORA

- Začnite!

Nečakajte na vhodnú chvíľu, môžete premeškať zaujímavé príležitosti. Nenechávajte všetky úspory na nízko úročených účtoch, pamätajte na infláciu, ktorá z ich hodnoty pomaly, ale neúprosne ukrajuje.

- Ujasnite si cieľ

Majte jasno v tom, čo je vaším cieľom. Kedy, na čo a koľko peňazí budete potrebovať alebo by ste si želali mať k dispozícii.

- Rozkladajte úspory

Kombinujte rôzne nástroje, rôzne regióny, rôzne odvetvia hospodárstva, znížite tak riziko spojené s investovaním.

- Investujte pravidelne

Odkladajte si aspoň 10 % z príjmu každý mesiac. Odpadne vám starosť so správnym načasovaním investície Nebudete sa musieť starať, či trhy rastú alebo klesajú a z dlhodobého hľadiska zvyšujete šancu na zaujímavé a stabilnejšie výnosy

- Buďte rozumní, potlačte emócie

Kolísanie cien je bežný jav. Bolo, je a bude súčasťou všetkých investícií. Neodpredávajte len preto, že trhy padajú, lebo zrealizujete stratu. Investujte, aj keď trhy padajú, pretože nižšie ceny sú príležitosťou na nákup so zľavou.

- Doprajte investíciám čas

Dodržiavajte odporúčaný investičný horizont. Neinvestujte peniaze, ktoré budete čoskoro potrebovať.