Slováci preferujú bývanie vo vlastnej nehnuteľnosti.

Aj keď vlani mierne stúpol počet ľudí bývajúcich v prenájme a túto formu bývania preferovalo 11% Slovákov (oproti 10% v roku 2014), stále je to zhruba trikrát menej ako je európsky priemer. Napríklad v susednej Českej republike býva v prenajatej nehnuteľnosti vyše pätina obyvateľov (22 %). V Rakúsku je tento podiel dokonca štvornásobne vyšší ako u nás a v prenájme bývajú štyria z desiatich obyvateľov (44%). Vyplýva to z aktuálnych údajov Európskeho štatistického úradu Eurostat.

Vo vlastnom býva 89 % Slovákov a 78 % Čechov

Oproti tomu, bývanie vo vlastnom preferuje až deväť z desiatich Slovákov (89 %) a oproti roku 2014 tento podiel nepatrne klesol (z 90%). Európsky priemer je o niečo nižší, na úrovni 70%.

„Dôvodom, prečo Slováci preferujú vlastníctvo nehnuteľnosti môže byť postoj k investovaniu a spôsobu uchovávania bohatstva, ako aj historické príčiny. Môžeme však očakávať, že aj tieto čísla sa budú pravdepodobne časom meniť a budeme kopírovať západoeurópske trendy. Otázkou je, akým rýchlym tempom to bude,“ vysvetľuje hlavný ekonóm ČSOB Marek Gábriš.

Ako si financujeme bývanie?

Viac ako tri štvrtiny Slovákov (78%) bývajú vo vlastnom bez toho, aby v súčasnosti splácali nejaký bankový úver. Je to podstatne viac, ako je európsky priemer. Vlastné bývanie bez tohto typu finančného záväzku si môže dovoliť menej ako polovica Európanov* (43%). Na opačnej strane rebríčka ako Slovensko sa nachádza Švédsko a Holandsko, kde býva bez úveru na bývanie len niečo viac ako 7 % majiteľov nehnuteľností.

„Nie je zriedkavosťou, že aj v iných krajinách východnej Európy je vlastníctvo domu či bytu jedným z hlavných spôsobom investovania a uchovávania hodnôt. Aj toto sa však bude zrejme v budúcnosti meniť. Dnes si ľudia bežne berú úver na riešenie bytovej otázky a zároveň sa aj častejšie sa sťahujú. Na rozvoj tiež v budúcnosti čakajú rôzne formy nájomného bývania,“ očakáva Marek Gábriš.

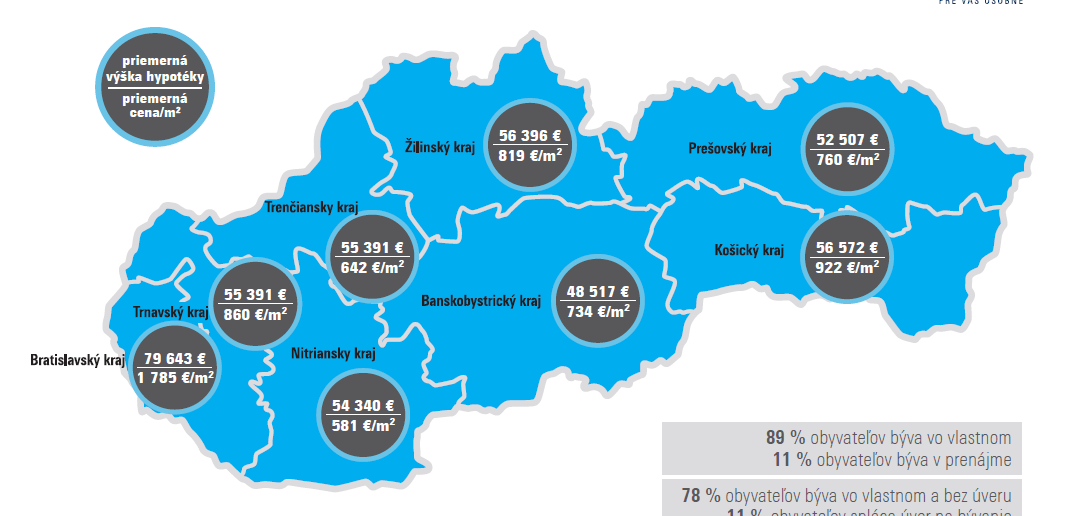

Hypotéku alebo iný úver na bývanie v súčasnosti spláca 11 % Slovákov, čo je zhruba polovica z európskeho priemeru. „Pozreli sme sa detailnejšie na to, aké priemerné sumy čerpajú naši klienti v jednotlivých krajoch. Najvyššiu priemernú sumu hypotéky evidujeme v Bratislavskom kraji, a to 79 643 eur. Nasleduje Košický kraj s priemernou výškou 56 572 eur. Tento vývoj je v súlade s priemernými cenami nehnuteľností, keďže tie sú najvyššie práve v Bratislavskom a Košickom kraji,“ vysvetľuje riaditeľka retailového segmentu ČSOB Andrea Lazar. Naopak, najnižšiu priemernú výšku hypotéky evidujeme v ČSOB v Banskobystrickom kraji, a to 48 517 eur.

Najvyššia dostupnosť bývania v Nitrianskom kraji, najnižšia v Bratislavskom

| Kraj | Priemerná mzda 2Q 2016 | Priemerná cena m² | Priemerná mzda postačí na: |

| Bratislavský | 1154 eur | 1785 eur | 0,65 m² |

| Trnavský | 835 eur | 860 eur | 0,97 m² |

| Nitriansky | 719 eur | 581 eur | 1,24 m² |

| Trenčiansky | 792 eur | 642 eur | 1,23 m² |

| Žilinský | 782 eur | 819 eur | 0,96 m² |

| Banskobystrický | 765 eur | 734 eur | 1,04 m² |

| Prešovský | 690 eur | 760 eur | 0,91 m² |

| Košický | 818 eur | 922 eur | 0,89 m² |

| SR | 901 eur | 1279 eur | 0,70 m² |

Zdroj: Prepočty ČSOB na základe údajov NBS, ŠÚ SR

Na prelome roka dosiahla priemerná mzda na Slovensku 902 eur a cena nehnuteľností 1279 eur za 1 m² (podľa dát NBS). Z priemerného platu si tak mohol Slovák zabezpečiť 0,71 m² nehnuteľnosti. Z porovnania regiónov vyplýva, že z priemerného zárobku si kúpi najmenšiu plochu nehnuteľnosti obyvateľ Bratislavského kraja, a to 0,65 m². Naopak, najväčšiu plochu si kúpi obyvateľ Nitrianskeho kraja, a to 1,24 m².

„Na regionálne rozdiely vplýva najmä kúpyschopnosť obyvateľstva s následným vplyvom na ceny nehnuteľností. Regióny, v ktorých je viac práce, sú spravidla aj drahšie na bývanie. Najvýraznejší rozdiel vidno už tradične na dátach za Bratislavský kraj,“ približuje Marek Gábriš.

Sťahovanie od rodičov prichádza po tridsiatke

Priemerný vek, kedy sa mladí sťahujú od svojich rodičov, sa vlani pohyboval tesne pod hranicou 31. roku života (30,9 roka). V porovnaní s minulosťou tak opúšťajú rodičovskú domácnosť o niečo neskôr. Napríklad v roku 2005 sa sťahovali krátko pred tridsiatkou (29,9 roka).

Je to veľa alebo málo? V porovnaní s EÚ opúšťajú Slováci domácnosti neskôr. Európania sa sťahujú do svojich domácnosti v priemere tesne po dovŕšení 26. roku života. Dlhšie ako Slováci pri rodičoch zostávajú už iba obyvatelia na Malte a v Chorvátsku. Prvenstvo si držia Švédi, ktorí sa od rodičov sťahujú ešte pred dovŕšením 20. roku života.

„Na otázku, prečo je to tak, nie je ľahké odpovedať. Ide najmä o doterajšie zvyklosti. Niekedy sa uvádza, že mladí ľudia preferujú komfort a MAMA-hotel. Posúva sa aj hranica vstupu do manželstva, či narodenie prvého dieťaťa. Tieto faktory spolu s rozbiehaním kariéry pravdepodobne vedú k neskoršiemu odchodu z domova. Na druhej strane sa pod to môže podpisovať aj neochota zadlžovať sa pre časť populácie alebo nedostatočný príjem. Faktorov môže byť naozaj viacero, v závislosti od konkrétneho prípadu,“ približuje Marek Gábriš.

Mladí, ktorí bývajú ešte u rodičov a odsúvajú sťahovanie sa do vlastnej nehnuteľnosti, by nemali zabúdať na to, že postupujúcim vekom môžu stratiť nárok na zvýhodnenú hypotéku. O tú môžu požiadať do 35. roku života.

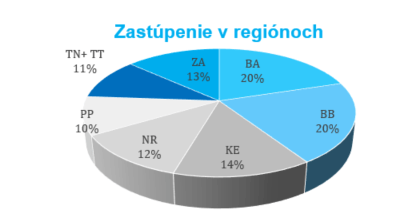

V ČSOB žiadajú mladí o zvýhodnenú hypotéku najčastejšie krátko pred dovŕšením 30. roku života. Väčšina žiadateľov je z Banskobystrického a Bratislavského kraja. Do týchto regiónov smeruje 40 % poskytnutých hypoték pre mladých.

Získanie zvýhodnenej hypotéky pre mladých je podmienené výškou príjmu žiadateľa. Mesačný príjem žiadateľa by nemal byť vyšší ako 1,3-násobok priemernej mzdy v hospodárstve. Od októbra 2016 sa hranica maximálneho príjmu sa zvýšila na 1171,3 eura.

„S pribúdajúcim vekom pribúdajú spravidla aj pracovné skúsenosti, čo má vplyv na platové ohodnotenie. Práve medzi 30. a 40. rokom života dosahujú Slováci najvyššie platové ohodnotenie. S touto možnosťou by mali počítať mladí, ak zvažujú čerpanie zvýhodnenej hypotéky, ktorá je obmedzená maximálnym príjmom,“ zdôrazňuje. Andrea Lazar.

Hypotéka „vopred“

Očakáva sa, že v úvode budúceho roka maximálna príjmová hranica pre získanie hypotéka pre mladých opäť klesne, čím sa zníži pre niektorých záujemcov jej dostupnosť. Posudzovať sa totiž bude priemerná mzda za tretí štvrťrok 2016, teda letné obdobie, a vtedy býva spravidla nižšia ako kvartál predtým.

„V prípade, ak chcú klienti vybaviť hypotéku v tomto roku, ale si nie sú istí, či nájdu vhodnú nehnuteľnosť, prípadne chcú mať pri výbere nehnuteľnosti istotu, že im banka na jej financovanie poskytne dostatočný úver, riešením môže byť aj hypotéka na nešpecifikovanú nehnuteľnosť. Po podpise úverovej zmluvy má klient pol roka na výber vhodného bytu alebo domu,“ hovorí Andrea Lazar.

Po splnení všetkých podmienok čerpania môže klient čerpať úver v lehote uvedenej v úverovej zmluve, teda od 6 do 24 mesiacov.